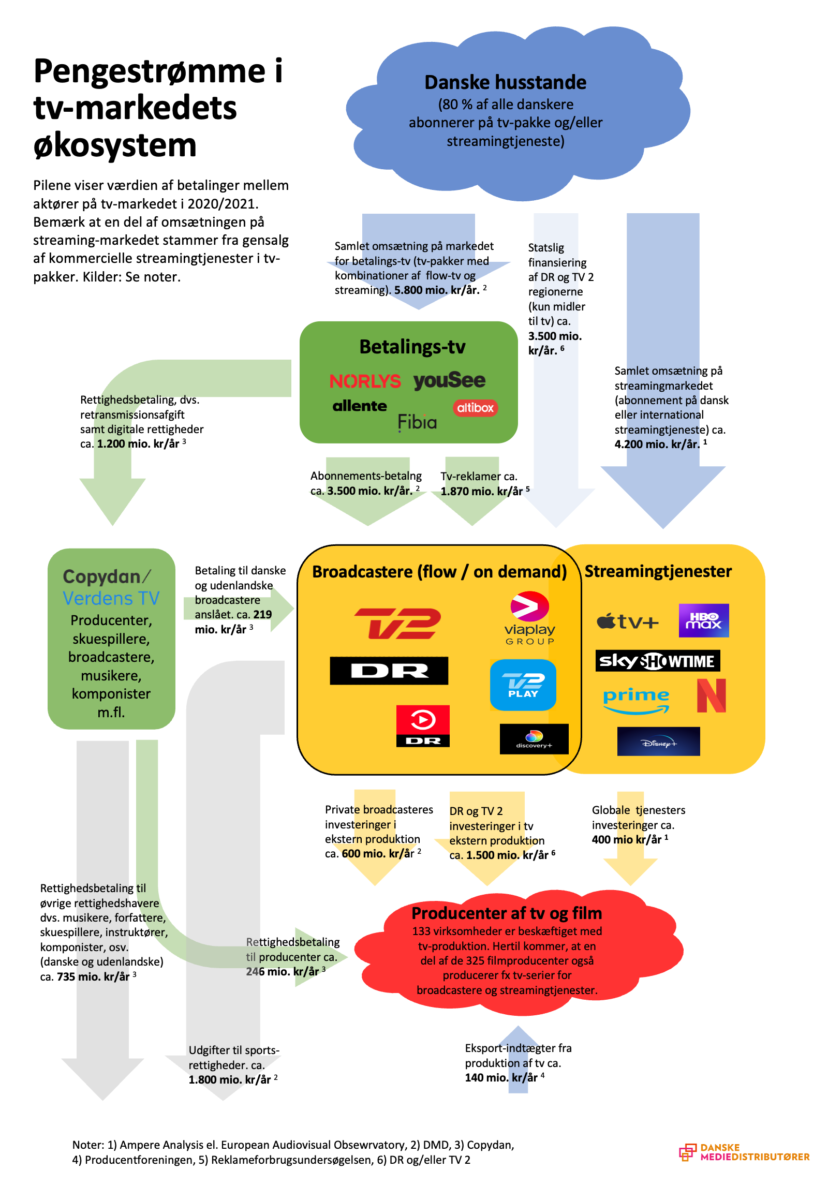

Betalings-tv fortsat den vigtigste finansieringskilde for dansk tv

Streamingmarkedet brager frem i omsætning, men markedet for betalings-tv er fortsat størst og samtidig med længder den vigtigste finansieringskilde for dansk tv-indhold. Det oplyser Danske Mediedistributører i deres nyhedsbrev. Deres kortlægning er baseret på en kombination af regnskabstal, brancheanalyser og andre offentlige kilder samt DMDs egne brancheskøn.

Ca. 5,8 mia. kr. bruger danskerne på tv-pakker hvert år, mens husholdningsudgifterne til streaming løber op i nærheden af 4,2 mia. kr.

Inklusive afledte indtægter på 1,9 mia. kr. fra salg af tv-reklamer giver det en samlet omsætning på det kommercielle tv- og streamingmarked på knap 12 mia. kr. årligt.

Hertil kommer den offentlige finansiering af DR og TV 2 regionerne, som beløber sig til ca. 3,5 mia. kr. til tv-produktion. Selv om disse kanaler er frit tilgængelige på luftbårne sendenet og på internettet, henter DR og regionerne primært deres seere i tv-pakkerne på betalingsmarkedet.

Det totale marked for marked for tv og streaming beløber sig dermed til ca. 15 mia. kr. om året, fremgår det af en aktuel kortlægning af pengestrømmene på tv-markedet fra Danske Mediedistributører (DMD).

Omsætningen uforandret i fem år

DMDs tal viser, at omsætningen på tv-markedet har været stort set uforandret de senere år trods et faldende antal tv-kunder, ændrede forbrugsvaner og vækst på streamingmarkedet. I Kulturministeriets finansieringsrapport fra december 2017 blev distributørernes årlige betaling til broadcasterne således vurderet til ca. 3,5 mia. kr. årligt, og niveauet er det samme i DMDs brancheskøn for 2021. Der er dog tale om løbende priser, så reelt er der et lille fald, hvis der tages højde for inflation i perioden.

Udviklingen skal ses i lyset af, at antallet af tv-husstande i samme periode er faldet fra ca. 2,3 mio. husstande i 2017 til ca. 1,8 mio. med udgangen af 2021.

Forklaringen på den uændrede omsætning er, at omkostningerne på tv-markedet har været markant stigende med højere abonnementspriser til følge. Det er især de stærkt stigende priser på sportsrettigheder, der har drevet tv-priserne i vejret, men dertil kommer også øgede udgifter til rettigheder.

Finansieringsrapporten fra 2017 forudså således et fald i rettighedsbetalingen frem mod 2021, men realiteten er, at distributørerne i 2021 betalte knap 100 mio. kr. mere til Copydan Verdens TV, end der ifølge rapporten blev betalt i 2017.

Streamingtjenester investerer ti pct.

Selv om streamingmarkedet som nævnt i indledningen haler ind på betalings-tv, er der meget stor forskel på de to markeders betydning for dansk indholdsproduktion. Ikke bare bliver der i kroner og øre investeret langt mere i dansk produktion på betalings-tv-markedet, det er også en betydeligt større andel af omsætningen, der går til at købe indhold.

Ifølge tal fra Ampere Analysis og European Audiovisal Observatory investerer globale tjenester som Netflix, (HBO) Max, Prime m.fl. ca. 400 mio. kr. om året (2021) i dansk indholdsproduktion. Med en omsætning på ca. 4,2 mia. kr. svarer det, at de investerer knap ti pct. af deres omsætning i dansk indhold.

Tallene er forbundet med en del usikkerhed, fordi det i stor udstrækning baserer sig spørgeskemaundersøgelser og interview. Streamingtjenesterne offentliggør hverken deres abonnementstal eller omsætning på det danske marked og sætter kun i begrænset omfang tal på deres investeringer herhjemme.

Broadcasterne investerer 23 pct.

Indholdsinvesteringerne på betalings-tv-markedet er på visse punkter nemmere at gøre op, men da der er tale om flere pengestrømme, er det også her svært at fastslå det præcise investeringsniveau.

DMDs brancheskøn viser som nævnt, at distributørerne betaler ca. 3,5 mia. kr. til de kommercielle broadcastere, men disse henter samtidig op mod 1,9 mia. kr. i reklameindtægter på de flow-kanaler, som indgår i tv-pakkerne, altså i alt ca. 5,4 mia. kr. Dertil kommer de ca. 3,5 mia. kr. fra staten til tv-produktion hos DR og TV 2 regionerne. Det giver i alt indtægter på knap ni mia. kr.

DRs og TV 2s tal viser, at de to statslige mastodonter bruger i alt ca. 1,5 mia. kr på ekstern produktion. De private broadcastere offentliggør ikke lignende tal, men DMDs brancheskøn viser et investeringsniveau på ca. 600 mio. kr. om året i alt for aktører som Viaplay og Discovery, der bl.a. står for kanaler som TV3 og Kanal 5. Broadcasternes investeringer omfatter såvel køb af traditionelt tv-indhold – oplysning, reality, dokumentar, underholdning osv. – som serier og film primært målrettet deres streamingtjenester.

Sammenlagt er der tale om en dansk broadcaster-baseret investering i ekstern produktion på over to mia. kr. om året, svarende til ca. 22 pct. af broadcasternes omsætning. Ca. dobbelt så stor andel som hos de globale streamingtjenester.

Egenproduktion tæller med

Imidlertid er det kun en del af billedet. DR og TV 2 har begge en betydelig egenproduktion, sidstnævnte primært til nyheder og sport, mens DR selv også producerer nyheder, sport, underholdning og drama. Hos DR er værdien af egenproduktionen højere end værdien af den eksterne produktion, mens det er omvendt for TV 2. Og værdien af egenproduktionen bør naturligvis medregnes under investeringer i dansk indhold.

Det samme bør den rettighedsbetaling, som distributørerne hvert år betaler til Copydan Verdens TV og dermed til de producenter, skuespillere, musikere m.fl., der er involveret dansk indholdsproduktion. En betydelig andel af de årlige 1,2 mia. kr. går til udenlandske rettighedshavere, men selv hvis så meget som halvdelen af pengene ender i udlandet, er der fortsat ca. 600 mio. kr. til danske aktører.

Den økonomiske værdi af broadcasternes egenproduktion og betalingen til danske rettighedshavere beløber sig formentlig til i omegnen af to mia. kr. årligt. Med egen og ekstern produktion samt direkte og indirekte investeringer ender det med et investeringsniveau på omkring fire mia. kr. om året fra markedet for betalings-tv.

Milliarder til sportsrettigheder

Investeringer i traditionelt tv-indhold, dvs. nyheder, oplysning og underholdning under ét, er fortsat den største udgiftspost for de danske broadcastere. Men udgiften til sportsrettigheder er ikke langt efter, og med de prisstigninger, der har været på de mest attraktive sportsrettigheder de senere år, kan posten for indkøb af sport snart overhale det traditionelle tv-indhold.

De enkelte sportskontrakter er fortrolige, men DMDs brancheskøn viser, at danske broadcastere bruger mindst 1,8 mia. kr. om året på køb af sportsrettigheder. Der er tale om et konservativt skøn, og det reelle tal kan meget vel være på over to mia. kr.

De to herrefodboldligaer, engelske Premier League og den hjemlige 3F Superligaen, lægger en solid bund men en samlet pris i omegnen af godt en mia. kr. ifølge tal fra Divisionsforeningen. Herrefodboldens Champions League er også i den dyre ende, og læg dertil herrelandsholdet, håndbold, VM og EM, OL, Tour de France osv. Live sport er et af de vigtigste konkurrenceparametre på tv-markedet, og prisen er derefter.